不動産投資は、株式やFXなどの投資と比較して、安定した収入を得ることが可能で一度投資活動を始めてしまえば、基本的に手がかからないため、副収入を得る方法として注目を集めています。

目次

不動産仲介業のお仕事の大体の流れ

他にもレバレッジ効果、生命保険の代わりになる、節税効果、ペイオフ対策になると様々なメリットがあります。しかし、投資活動であるためリスクが存在することを忘れてはいけません。

将来資金の確保という目標をもって不動産投資を始める方も多いです。設定した目標を達成するためには、不動産投資のリスクを理解し、正しく対処することで目標の達成確率をできるだけ高める取り組みが不可欠です。

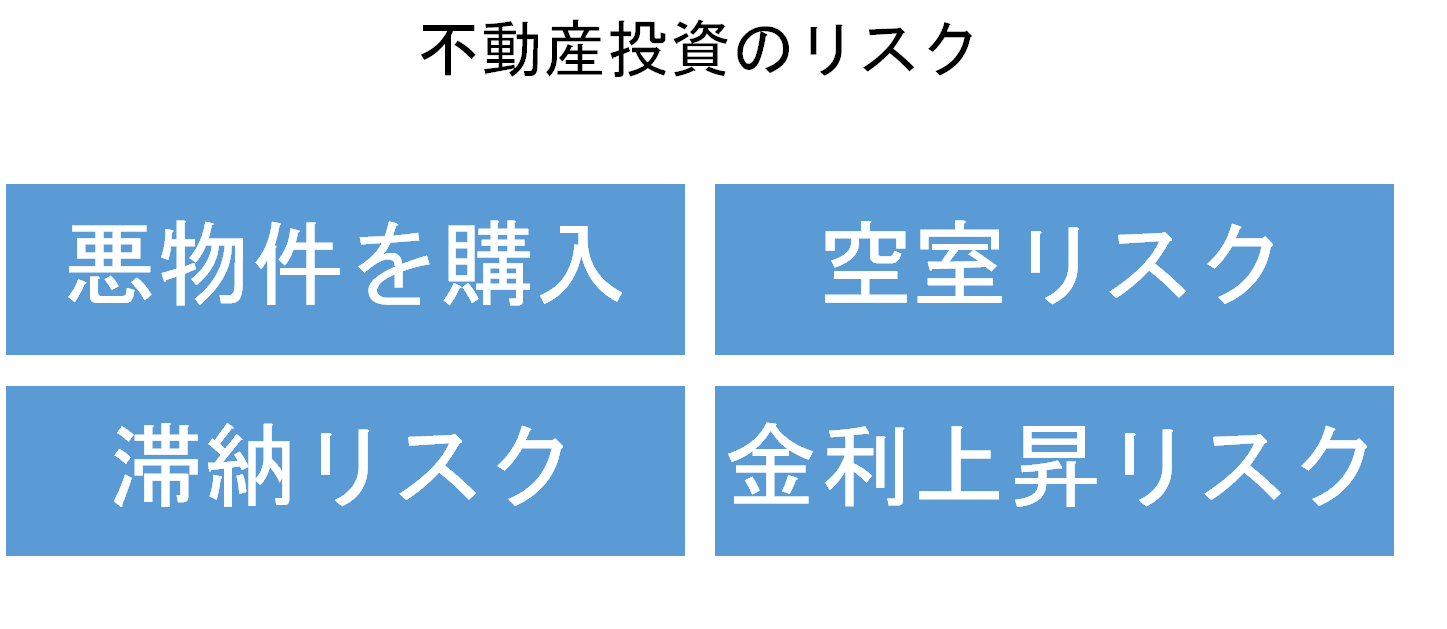

不動産投資の代表的なリスクは次の3つです。まずはこの3つのリスクについて正しく対処し不動産投資を始めてみましょう。

- リスク① 悪物件リスク

- リスク② 空室リスク

- リスク③ 滞納リスク

不動産投資のリスク

不動産投資のリスク①悪物件リスク

不動産を購入するだけで利益を得られるわけではありません。不動産をヒトに貸して、その家賃収入が主な利益確保の方法になりますが、購入した不動産の条件次第では、想定していた利益を得られず、投資失敗に終わってしまうリスクがあります。

具体的には、物件をしっかりと見極めて購入しなければ、「入居者が決まらない」「リフォーム・修繕費用が高くなる」「入居者トラブルが発生する」「高く売れない」状況に陥ってしまいます。不動産購入は金額も大きく、不動産投資を始める第一歩であり、不動産投資の成否を左右します。慎重に購入物件を選定しましょう。

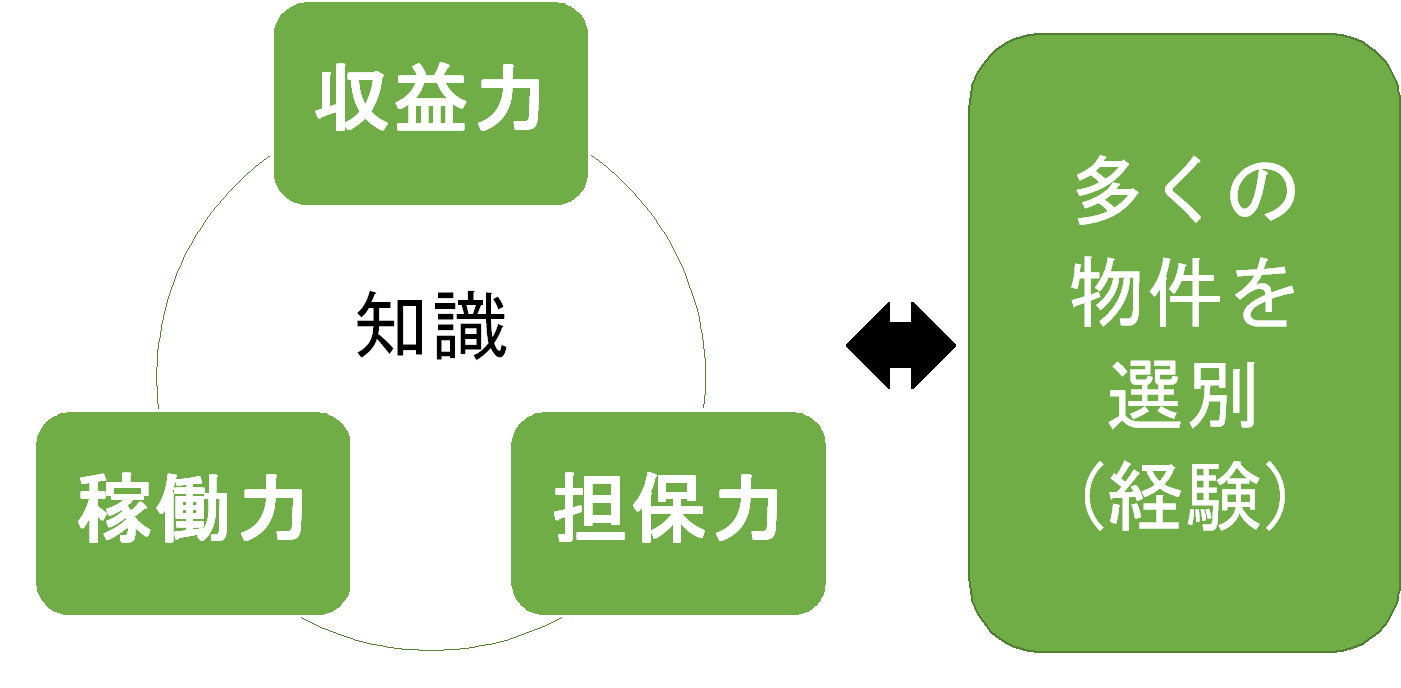

悪物件リスクを低減するためには、まず次の2つに気を付ける必要があります。

- 対処① 物件評価の定量的な指標を学ぶ(知識を学ぶ)

- 対処② 数多くの物件を選別する(経験を積む)

不動産投資は金額も大きく、将来設計の重要な投資になります。できる限り直感で決めるのではなく、物件を評価する指標を知識としてしっかりと学びましょう。そして、その知識をもとにできるだけ多くの物件を選別し、物件を見極める目を養っていきましょう。

「考えすぎて行動に移せないのでは」という声が聞こえてくるかもしれませんが、将来設計の資金ですので、しっかりと検討し悪物件を購入するリスクを下げることの方が重要でしょう。

物件評価の定量的な指標には、「収益力」「担保力」「稼働力」があります。

収益力とは、物件がどれくらいの収益を稼ぐことができるかを表します。いわゆる利回りです。表面利回り、実質利回り、ROIの順に評価していくことが一般的です。それぞれ次の計算式で産出されます。

「表面利回り=1年間の家賃収入÷物件価格 (単位:%)」

「実質利回り=(1年間の家賃収入-1年間の支出)÷(物件価格+諸経費) (単位:%)」

「ROI=キャッシュフロー(1年間の家賃収入―1年間の返済額)÷自己資金 (単位:%)」

担保力とは、融資を受けるときの担保として高く評価されるかどうかを表します。

融資を受けるときには物件が担保となりますので、担保力が高い方が、融資を受けられる可能性が高くなります。また、物件を売却する際、次の購入者も担保力が高い物件を望んでいますので、売却しやすいという特徴もあります。

稼働力とは、どれくらい空室があるかを表します。空室が少なければ稼働力が高く、空室が多ければ稼働力が低いという指標です。不動産投資の世界では人気エリアかどうか、駅から近いかどうかで稼働力が高いか低いかを評価することが多いです。

不動産投資のリスク①悪物件リスク

不動産投資のリスク②空室リスク

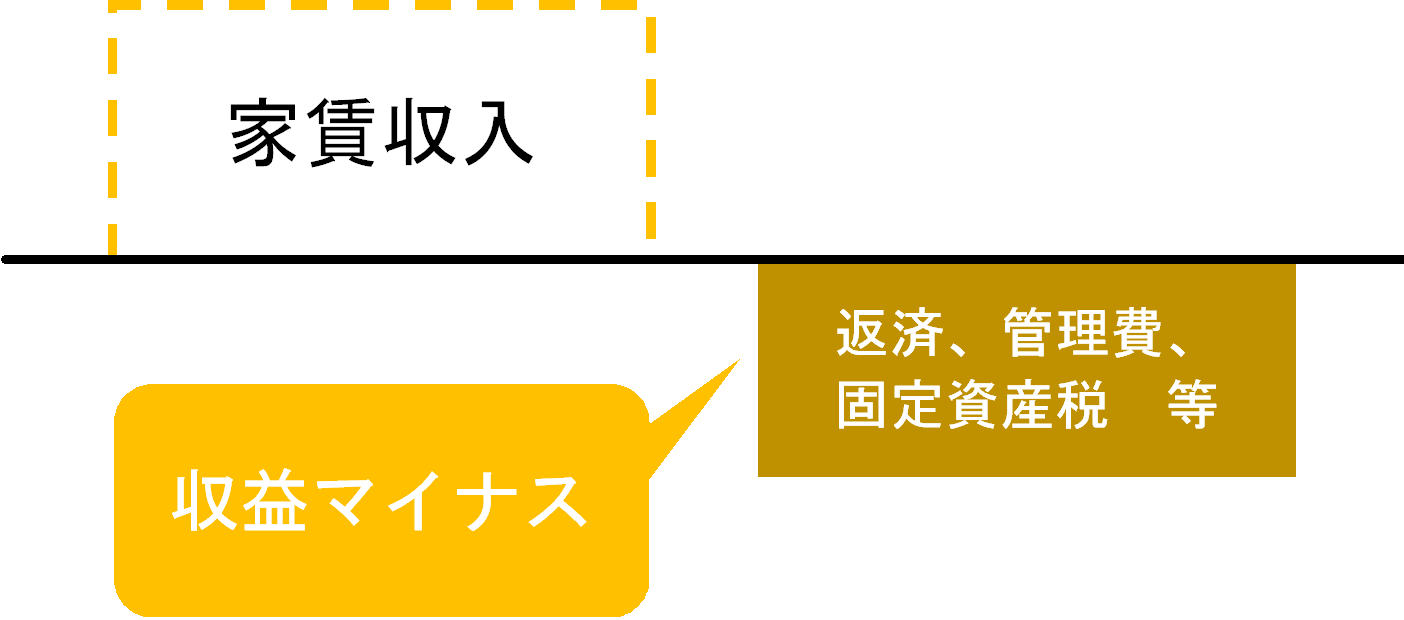

不動産投資の収入源は入居者やテナントの借主からの家賃収入です。借り手がおらず、空室になれば、収入は得られません。収入を得られないだけでなく、自身の借入の返済、管理費、固定資産税は固定費として毎月毎年継続して費用がかかります。

空室があればあるほど、利益を確保できないだけではなく、損失が発生する恐れがあります。

不動産投資において、空室リスクはしっかりと対処して低減すべきリスクです。

通常、借主の退去は1か月前までに通知すればよいことが多いです。先に述べた悪物件購入リスクは物件購入が済めばある程度クリアされますが、空室リスクは物件購入後の借主が決まるまで気が抜けないのはもちろんのこと、その後も空室はいつでも発生しうるリスクであると認識しておく必要があります。

空室リスクに対処するためには、次の5つのポイントを押さえておきましょう。

- 対処① 空室とならない魅力的な物件を購入する。(エリア、駅からの距離、間取りなど)

- 対処② リフォームや設備によって物件の魅力を上げる

- 対処③ 家賃を変更する(値下げ)

- 対処④ いくつかの物件を所有する

- 対処⑤ サブリースを利用する

対処①、対処②のように、物件自体が魅力的であれば、借主が決まらない、退去してしまう空室リスクが低くなります。特に、対処②は募集時に類似物件があったとしても家賃の下げあいにならなくなります。

対処③は現状の家賃で長期に空室を放置しておくよりは、借主が決まれば一定期間は契約継続が見込めますので、多少値下げをしてでも、空室を解消しようという考え方です。

対処④は物件を複数所有することで、1室だけ保有する場合に比べて、空室リスクの影響が薄まるという考え方です。物件を1件しか保有していない場合、その1件が空室であれば収益がゼロとなりますが、物件10件保有しているうちの1件が空室であれば、空室リスクの影響は限定的です。しかし、資金余力がなければいけません。

対処⑤のサブリースとは、サブリース会社に借り上げてもらうものです。サブリース会社はその物件を転貸して収益を上げるため、一般的な賃料より借り上げ家賃は安くなります。

不動産投資のリスク②空室リスク

不動産投資のリスク③滞納リスク

空室リスクを低減させ、借主を確保できたあとでも、不動産投資のリスクはまだあります。それは、滞納リスクです。借主が家賃を支払うことは当然の義務ですが、家賃滞納トラブルが実際に起こりえます。

滞納リスクは、借主という人間が相手になり、空室リスクの対処のように物件の魅力向上、家賃変更、サブリース契約など、自らの対応でのリスク低減が難しいのです。

滞納が発覚した場合には、督促を行うなど対応が必要になりますが、非常に手間がかかります。即時強制退去もできず、トラブルになることも少なくありません。入居者の審査を厳格化、家賃保証の活用など、対処していくしかありません。

これに関しては、入居時に家賃保証会社の加入を必須にすればほぼ、解消できます。

不動産投資の基本的なリスクをご紹介しました。現在不動産投資を検討されているかたの一助になりましたら幸いです。

不動産投資をご検討中の方はお気軽に当社へご相談ください。