住宅を購入する場合、通常はローンで購入するでしょう。

住宅ローンの計算方法を大まかに理解していれば、どの金融機関が自分にあっているか、どのくらいまでの借入が可能か、借入期間はどのくらいかを判断しやすくなり不安要素の解消に繋がります。

今回は、住宅ローンの借入期間や限度額の計算方法を解説していきます。

ここでのPOINT

- ・住宅ローンの借入最長期間は35年

- ・年齢や物件の古さによって借入期間が異なる

目次

借入時の年齢や築年数で借入期間が変わる!

住宅ローンの最長借入期間は35年ですが、住宅ローン借入時の年齢や購入する不動産の築年数によっては最長借入期間では借入できないことがあります。

○完済年齢による借入期間

一部の都市銀行では借入者のローン完済時の年齢の上限に基準を設けています。

■計算してみよう■

例:ローン完済年齢80歳(正確には79歳11ヶ月)、50歳時に借入れ

80歳-50歳=30年(借入期間)

○築年数による借入期間

一部の都市銀行では物件の築年数により借入限度額の基準を設けています。築年数が古い物件になるほど住宅ローンの借入期間が短くなります。

●中古マンションの公式●

60年-築年数=借入期間

※金融機関によっては60年ではなく50年から築年数を引く場合もある

●中古戸建の公式●

25年-築年数=借入期間

※借入者の属性次第では、上記の借入期間以上でローンを組むこともあり、土地対価は借入可能の場合が多いです。

借入期間によって借入れ可能金額が変わる!

年収に対して年間の住宅ローン返済額の割合を示したものが返済比率です。借入期間が短くなると毎月の返済額が高くなり、年収に対してのローン返済比率が高くなるため注意が必要です。

基準となる返済比率をオーバーすると、ローン審査がNGになったり、希望する借入額や借入期間が通らなくなったりします。年収や金融機関により異なりますが、30%を基準としているケースが多いようです。

また、金融機関によっては、審査金利を設けています。審査金利とは、住宅ローン審査上の金利で実際の金利よりも高めに返済比率を計算することです。高めに設定するのは、金利上昇リスクや借入者のローン返済余力を見るためです。

金利情勢や金融機関によって異なりますが、10年固定金利に設定しているところが多いです。

借入期間によって借入可能金額が変わる!

POINT

- ・実際のローン金利と審査上の金利は異なる

- ・年収等により返済比率の基準が異なる

- ・借入期間が短くなれば毎月の返済額も高くなる

返済金利と審査金利の計算方法

返済比率は年収に対する1年間のローン返済額の割合のことです。

金融機関や年収によって返済比率の規定は異なりますが、おおよそ30%程度です。

返済比率は以下のように計算できます。

■計算してみよう■

例:年収450万円、毎月返済額、9万6,248円、金利1%

9万6,428円×12ヶ月=115万7,136円(年間返済額)

115万7,136円(年間返済額)÷450万円(年収)×100=25.7%(返済比率)

金融機関が住宅ローン審査をする際は、審査金利を設けており、その金利をもとに返済比率を計算します。審査金利とは、実際にローンが実行される際の金利ではなく、審査する上での金利です。

金融機関が審査金利を設けているのもローンの返済に余裕がある人に貸したいからです。

ローンの返済ができなくなってしまわないように審査上の金利を実際より少し厳し目にみて、返済比率を計算します。

ローンの本審査では不動産担保を評価する

ここでのPOINT

- ・事前審査が通っていれば本審査も通ることが多い

- ・担保評価では、3つの審査基準で審査される

売買契約後に本審査を行う

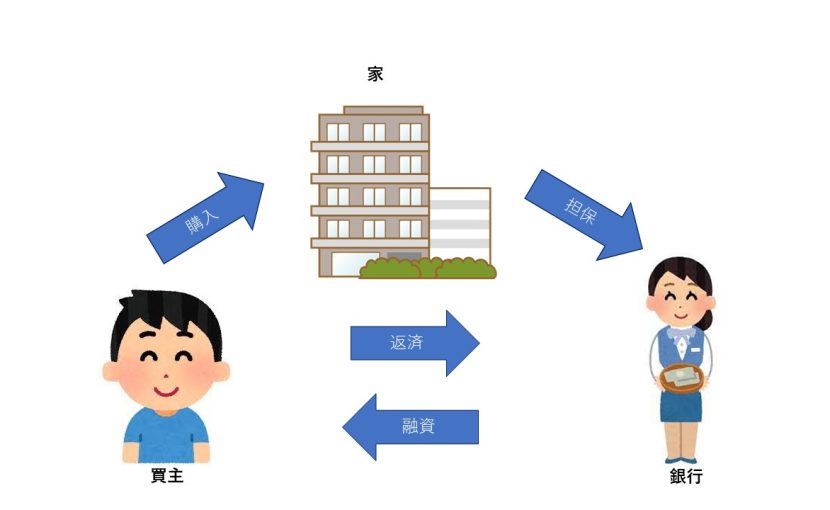

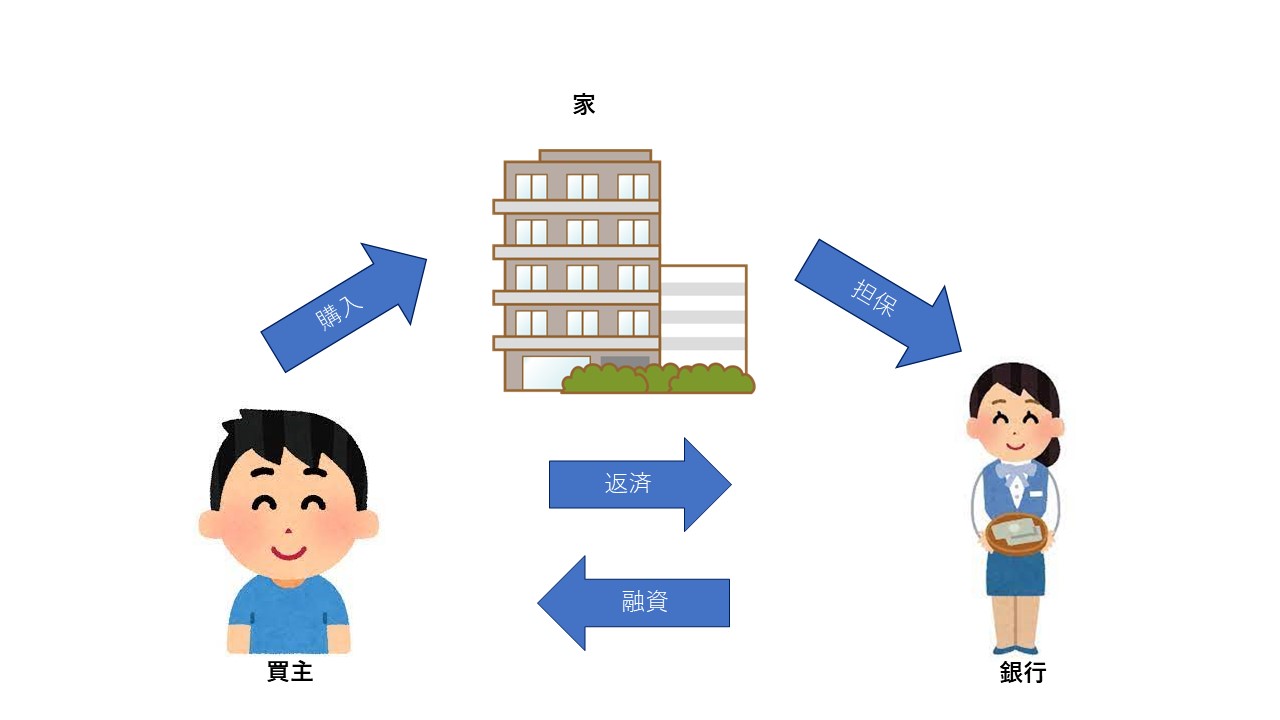

ローンの本審査は、売買契約締結後に行います。ローンを組む際は、購入した物件を担保に入れるのが一般的だからです。

不動産担保とは、債務者(住宅ローン借りる人)が返済できなくなった時に備えて、購入する物件に抵当権(優先的に返済を受ける権利)を設定することで債権者(金融機関)が回収を確保するためのものです。

基本的に事前審査で承認を得ていれば、本審査も通ることが多いですが、本審査前に滞納や借入金が発覚するとNGになります。

1週間後(早いと2〜3日程度)には審査結果が出ると言われていますが、事前審査を行っていない場合は、もっと時間がかかることもあります。

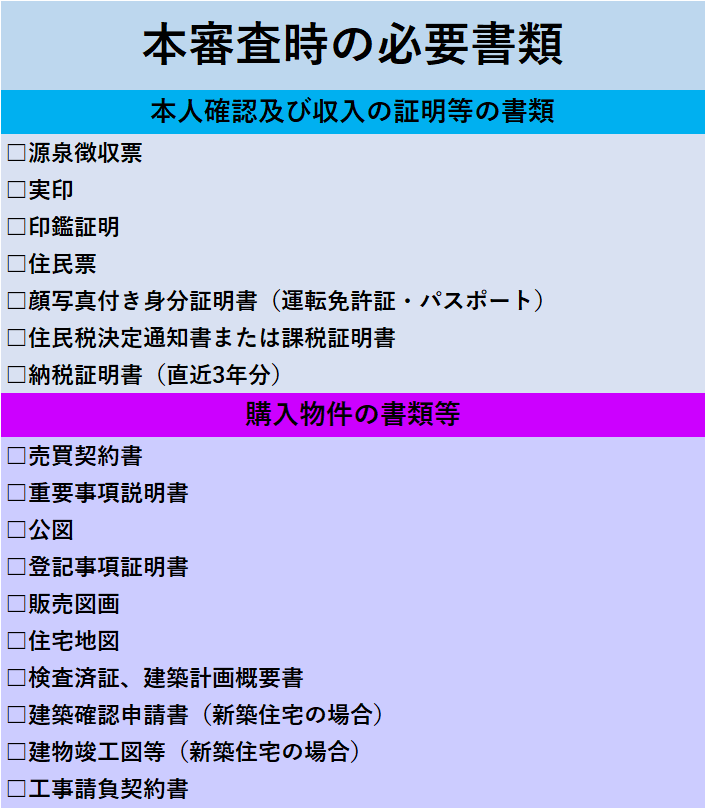

売買契約後に本審査の必要書類

売買契約本審査の基準となる4つのポイント

本審査は「属性評価」だけでなく、「担保評価」も行います。審査の基準となるのは、次の3つのポイントです。

①担保物件の評価

担保物件がいくらで売却可能か評価します。

基本は「市場価値×掛目」で算出します。掛目とは、金融機関が融資を行う際に担保に×一定の比率のことを言います。相場は概ね70%が目安です。

②登記事項

登記事項証明書から購入する物件が契約書と同じかどうか権利関係等を確認します。

③建物の遵法性

購入する物件は建築基準法を守っているか、再建築は可能か、再建築の際に同規模の建物は建つかどうかを確認します。マンションの場合は管理に問題等がないかも確認します。自主管理だと審査が厳しくなります。

希望の借入額が通るとは限らない

住宅ローンの借入可能額は年収に対して金融機関の規定している返済比率以内にローン返済が収まっている金額が限度額になります。希望が必ずしも通るとは限りません。

住宅ローンの借入期間と限度額の計算方法をマスターしようまとめ

- ・ローンを組む際は購入した物件を担保に入れるのが一般的

- ・担保物件がいくらで売却可能かを評価される

- ・年収が返済比率以内でも希望の借入額が通るとは限らない

金融機関によっては審査金利は違い、中には審査金利を設けていない金融機関もあります。ローンを組める金額とローンを組んでもいい金額は人それぞれのライフプランによって変わります。

ローン審査に通ったからと言って、実際に返せる余裕があるとは限りません。

ローンを確定させる前に、必ず自身の返せる範囲でローンを組みましょう。